发布时间:2019-12-23 阅读量:1026 来源: TechWeb 发布人: Jude

在AIoT的普及趋势中,中国IC厂商很可能脱颖而出。眼下,中国已是AI公司、芯片公司创业和发展最旺盛的时期,而全球范围来看,中国目前已经是传统产业智能化需求最旺盛的市场。以AI芯片为导向的半导体产业路线逐渐明晰,而背后的芯片代工及封测等工艺接收到订单需求也逐渐增多,或许在未来10年,我们可以看到一批在AI市场中幸存下来的独角兽,也或许可以亲眼目睹半导体基础技术的飞速发展。

人工智能的应用浪潮推动了国产芯片的替代进程。为打破垄断,国内头部及传统的IC制造商试图绕过被英伟达垄断的GPU框架,集体转向设计并研制专用计算芯片(ASIC)、FPGA及融合型异构处理器,以满足人工智能市场广泛需求的云端训练及终端推理作业。

2016年至今,中国人工智能产业蓬勃发展,一连出现了如商汤、旷视、科大讯飞、云从等独角兽公司。时至2019年,这一现象达到高潮。

2017年,广州市政府向云从科技注资3.01亿美元,同年国有资本风险投资基金向旷视科技投入4.6亿美元资金。2017年,中国人工智能初创企业股权融资额占全球总量的48%,高出美国10个百分点。截止2018年底,中国人工智能企业获得风险投资总额接近1100亿元,超过美国同期的93.3亿美元;2019年10月,北京市海淀区政府为响应人工智能发展政策,提出愿为重点项目提供最高3000万的资金支持···

然而,一切高歌猛进在复杂的中美摩擦中戛然而止。

2019年5月,华为公司及其在分布在国内外的百家机构被美列入实体名单,大批量半导体断货。

6月21日,中科曙光、天津海光、成都海光集成电路等五家机构被列入实体名单。

10月7日,“黑色”恐怖相继蔓延,海康威视、大华科技、科大讯飞、旷视科技、商汤科技、美亚柏科、颐信科技和依图科技等28家中国与人工智能技术相关的机构和公司集体被列入实体名单,被限制从美国购买零部件。

面对突如其来的“制裁”,AI公司们能做的只有谴责。

科大讯飞表示,列入黑名单不会影响其日常运营。

美亚柏科表示,海外收入不足总收入1%、货源大多来自国内。

大华则在股东会议上表示,主营产品的多数组件可获得替代。

然而正如一位业内人士所说,一项超速发展的下游产业,很难不被缓慢进步的上游产业的缺口所牵制。

8家AI公司表面说没事,实则暗地流血。

数据统计,海康威视500亿元人民币(合70亿美元)的收入中有近30%来自海外;2019Q3财报显示,海康威视存货金额由年初的57亿增长到98亿,浮动+71.96%;外币借贷额增势更明显,由年初4.4亿增长到期末45亿,同比增长+929.69%,显然,海康的资本重心发生了大角度转变。

为避免带有情绪的股民集体抛售,海康、大华在名单公布当日一早,宣布了临时停盘。

一位接近旷视科技的人士称,“名单对公司上市进程影响很大···为绕开敏感GPU供应商,不得不把产品分成软件、硬件两标投。然而,一边合作方将硬件加价挂牌出售,套走大笔利润;另一边,客户以名单为由,坐地压价甚至重新招标···”

由于AI公司普遍采用的美国产的半导体,此次事件对于8家AI公司影响颇大,并险些陷入此前与中兴相似的境遇。若无自主可控的AI芯片,业务定位很难逃离微笑曲线谷底。

楼阁已塌。

据统计,在中国使用的半导体中,只有16%是国内生产的,而这其中又仅有不到一半是由中国公司自主设计的。工业和信息化部科技司司长胡燕认为,人工智能的发展不能再走“沙滩建高楼”的模式,若芯片、操作系统等顶层基础不突破,我们的人工智能产业,就是空中阁楼、是为别人做嫁衣。

AI公司受芯片牵制久已。由于抵挡不住“抽芯”压力,人工智能产业迫切的需要国产芯片的一臂之力。而时至2019年底,这一产业的国产化替代趋势初露头角。

02 寻找最优技术路线

为理解这个趋势,需要从基础技术谈起。

首先,如何抽象人工智能?简单来讲,软件通过对现有信息进行自动化分析并得到规律,利用规律对未知数据进行预测,便是人工智能最基本的工作流。

即便有了学术界数十年探索,工业界通过大量实践得出一项共识:面对确定性问题,AI有着得天独厚的优势;而面对不确定的问题,AI和人脑(动物脑)之间仍存在难以逾越的鸿沟。人脑善于线性推理,AI反之,善于高精度、大规模运算。人工智能的分支中的“强化学习”,就是在填补这个条鸿沟。

而在人类社会中,智力相较于劳动力,有着更高溢价范畴。

2012~2016年,巅峰时期的互联网经济回归基本面,一部分互联网公司、AI初创解决方案商看到智能服务的缺口,人工智能创业浪潮随之涌现。其中不乏涉及人脸识别、自动驾驶、机器学习等分支技术,并落地于金融、安防、工业、农业、教育等领域。这些领域受数据隐私、商业机密限制,依赖高性能运算同时,对运算属性需求独立分散且灵活。

AI运算包含大量矩阵、卷积、积分等并行运算,我们熟知的CPU并不适用。为满足不同环境下的AI运算,业界普遍采用GPU(图形显示卡)、FPGA(现场可编程逻辑门阵列)、ASIC(专用集成电路),亦或是在SoC内封装NPU(神经网络处理器)、IPU(图像处理单元)等技术路线,以满足AI的训练(train)和推理(inference)。

云端训练芯片市场,英伟达(Nvidia)一家独大,主推GPU单卡或多卡集成主机方案。其GPU产品线覆盖不同程度算力、不同数据类型的训练需求,且编程环境成熟,产品支持市场上主要的开发框架和语言。然而由于成本等因素,GPU并不适用于AI推理端。国内AI芯片厂也有着统一共识:绝不走纯GPU路线,尝试其他技术路线“绕道超车”。

FPGA,适用于高净值的“推理端”,例如自动驾驶,工控集成,成本略高,优势在于定制性强、设计周期短,然而FPGA的设计人才难聘。同时,近些年来看,其高昂成本仍难以绕开。当然也有声音称,国内某家智能驾驶公司与赛灵思合作,将进口单片成本降至2000元,配给主机厂做L2套件。

从经济角度讲,FPGA具备“暂时性”替代ASIC芯片地位,可弥补ASIC长研发周期、流片周期的时间缺口,是目前少有能兼顾训练和推理的高性能芯片。然则全球仅四家公司具备FPGA的生产能力:Xilinx(美)、Altera(被Intel收购)、Lattice(美)、Microsemi,先有英特尔、IBM、德州仪器,再有摩托罗拉、飞利浦、东芝等公司成立独立部门投入FPGA研发,均无疾而终。

ASIC(专用集成电路),研发-流片周期长,成本却可降至FPGA十分之一水平。Google独家技术的TPU(张量处理器)及英伟达DLA(Deep Learning Accelerator,深度学习加速器)即采用ASIC技术路线。国内华为海思、寒武纪、比特大陆、嘉楠智耘等几大芯片厂商,主要产品同样采用该技术路线,目前已实现一定规模的量产。相比FPGA这类刚刚起步的技术路线,ASIC是国内芯片生产商唯一能够在短期获得盈利的半导体产品。

面对残酷的历史教训,传统芯片厂也好,新晋半导体设计公司也好,量产推理端芯片,ASIC是最优解。

03 云端训练

AI芯片的供需主要分为两类:云端训练,终端推理。

AI训练阶端,主流云端训练采用GPU + CPU、FPGA + CPU等形式。Google则采用自研TPU(一种ASIC)+ CPU。

刚刚提到,云端GPU英伟达一家独大,市场近乎垄断,国产翻身很难。是因为GPU在并行计算方面具有天然优势。而FPGA的定制化能够补足GPU的部分劣势。普华永道预测,云端芯片中FPGA将与GPU共存很长一端时间。

由于云端训练芯片的研发投入大、流产风险高,国内仅有少数公司能够进入该领域。目前有,华为海思昇腾系列(SoC),阿里含光,依图QuestCore,燧原,景嘉微(GPU)等。

华为昇腾系列:

2018年10月10日,华为正式在2018全联接大会上发布昇腾310和昇腾910两款AI芯片。昇腾系列可以看做华为AI芯片的拼图,这张拼图一共5块:Max,Mini,Lite,Tiny和Nano。昇腾910属于Max那块,一经发布就直奔310W的TDP,算力达256TFOPS。华为自称910是目前单芯片计算密度最大的芯片,计算力甚至远超谷歌(TPU)及英伟达(GPU)。

而昇腾310占据Mini板块,最大功耗仅8W,是极致高效计算低功耗AI芯片,用于推理端。推理端芯片之后会讲到。

时至2019年8月23日,昇腾910(Ascend 910)的商用版本才在深圳正式发布。

关于昇腾910的性能,徐直军表示,昇腾910技术表现超预期,配合MindSpore(华为推出的自主可控的AI计算平台),在ResNet50网络的训练中,效果超现有主流训练单卡配合TensorFlow两倍提升之多。

面对昇腾强大性能,“互联网周刊”甚至在《2019人工智能服务器TOP25》榜单中把该系列芯片排在了第一位,而服务器市场占有率超51%的浪潮科技仅仅名列第6。

然而,昇腾目前最大问题是,来自对于主流AI开发框架的支持程度未知,如TensorFlow、PyTorch等,徐直军在发布会上一直未提及。MindSpore并不一定能完全取代上述几种开源AI框架,这是一个伏笔,华为想把MindSpore做出成绩来尚需一端时间。

整体来看,昇腾910已经准备好了进入商业化初期阶端,对于自主可控要求较高的云服务商、AI服务商值得期待下。

以上这些AI训练芯片并非无懈可击。其入市前遇到的矛盾甚至比昇腾910还多,普遍缺少类似Nvidia公司CUDA软件层,所以还是那个观点:在推出稳定的开发接口上,培养足够量级的开发者仍有待时日。

昇腾910首次亮相披露的合作伙伴有四维图新、用友网络、浪潮信息、长亮科技、超图软件、东方通、东方国信、华宇软件等。

国产GPU景嘉微:

11月28日,国产GPU厂商景嘉微与国内高性能计算机厂商长城科技签署了10万块GPU采购协议(拟采购)。

景嘉微,可能很多人不太了解,甚至都没听说过,A股股民一定熟悉:这是国内唯一一家上市、并能够生产自主可控的图形显示卡制造商。

近年,景嘉微先后推出的JM5400、JM7200型号显卡整体带动国产GPU实力提升一大截。刚刚说的10万块采购协议,便是最新型号JM7200显卡。

此前有消息称,景嘉微将于2020年也就是明年将推出JM9系列显卡,有网络媒体把这块显卡参数与英伟达产品线的产品进行对比,发现JM9系列堪比同等性能、功耗更低的GTX1080。

回到供货长城一事。此前,景嘉微业务限制于军工、航天,并无介入商用、消费市场。甚至这几公司的2018年报显示,全年应收账款的86.06%来自中航工业。

目前来看,景嘉微业务线可能会在2019年发生转变。先是国产芯片市场的缺口越裂越大,然后是供货长城一事。尤其在国内相关科技公司被美国列入出口管制实体名单后,云计算芯片国产替代需求大增,JM系列虽然和英伟达技术差距4、5年,但自主可控的缺口已到来,供不应求,明年的JM9系列很有潜力进入商用云计算领域,或是与国产CPU一同出现在政务办公整机、工控机、高端机床等。

燧原科技:

燧原科技是少有自主研发云端AI芯片的初创企业。这里说它初创,一是公司成立时间短,二是采用的芯片架构非常新(DTU),没有得到市场验证。

2019年12月,燧原科技发布两款训练卡:T10,T11。两张卡搭载燧原自研芯片“邃思”,最大功耗分别是225W及300W。其中云端训练卡T10半精度及混合精度下算力达80TFLOPS。

燧原从成立到两款板卡推出,时间上仅用了21个月,按照公司发布会上的说法,T10、T11将在2020年第一季度出货。届时,市场反馈值得期待。

数据显示,燧原COO张亚林持股27.4%,CEO赵立东对等持股27.4%,而背后另一大股东是来自互联网巨头:腾讯(23.2%)。此外,曾带头作出国内第一颗移动高速存储芯片、兆易创新创始人朱一明也通过投资关系占股0.35%。

外界猜测,按照创始人前职务来看,邃思大概率采用内置CPU、GPU、NPU等模块的融合型异构框架,这也是AMD最具代表性的处理器技术路线之一(APU)。总之,值得期待。

04 终端推理

推理端芯片近乎空白。

根据移动互联网发展经验,消费电子、基础设施等推理端产品的芯片需求量及增长速度将远超训练端市场。而刚刚提到的GPU芯片并不适用推理。

无论是中国还是美国,AI推理芯片的发展仍处于早期。

广证恒生分析师认为,AI芯片竞争格局未定,即便在云端AI芯片英伟达一家独大的情况下,国产边缘端(推理)芯片,国产化有广阔的应用场景和市场空间。

在此基础上,多家不同技术路线的AI芯片厂商涌现。

首先是FPGA。国产FPGA并不是没有公司做,而是大多和军工、卫星项目挂钩,难以供给民用端。存储芯片龙头紫光国徽,分支业务线中也推出了国内较为稀缺的自主可控FPGA,并计划2020年推出28nm制程的相关产品。华微电子研制出国内首个自主可控的宇航用FPGA芯片,目前被报道是华为二级供应商。

FGPA技术路线具有几大特点:性价比,低功耗,可编程。通过定制,可以适应深度学习、机器学习等在云端做的模型训练。但横向来看,国内外利用FGPA的部署AI服务器的量还不能与GPU相提并论,主要原因就是:太贵。

开发框架也没有开源,IP闭锁。FGPA是一种趋势,未来BAT或许会更多采用FGPA集成AI算法。CPU头部的英特尔最先注意到现阶端FGPA与GPU的差距,急忙忙一连收购了多家FPGA创业公司。

IoT也好,AIoT也好,单纯做推理,搭载ASIC是不错的选择。根据不同需求,衍生两条思路:IoT网联后做边缘运算,搭载于边缘服务器;或直接搭载于终端设备。这里值得强调:由于数据隐私,ASIC暂无法被云端推理+5G取代。

嘉楠耘智就是一家ASIC芯片设计公司。嘉楠创办初期,2014年成功量产55nm芯片、2015年28nm、2016年16nm,2018年直接突破7nm。流片良品率放在一边,单纯看7nm工艺,不得不说里面的噱头占比较高。例如,最高每秒50TH算力、主机大小的阿瓦隆1066矿机中塞下了342枚16nm制程A3205芯片。工艺难度越高、集成电路体积越小的流片,即便良品率被低,成本仍在可接受范围。所以,芯片做小非常讨巧。只不过2018年嘉楠7nm概念被疯炒后又被实锤,为嘉楠当时的赴美上市计划带来了负面影响。直到2019年下半年,区块链概念才被普遍关注,嘉楠逮住机会再次赴美上市、拿下了国产“区块链+AI+芯片”第一股的称号。

嘉楠耘智转向AI芯片的动因很简单:比特币挖矿的生意越来越难做。2017到2018年,嘉楠靠出售矿机营收增幅106%,而净利润逆势下滑67.4%,截至2018年6月30日的6个月里,嘉楠的总收入为19.471亿元人民币;但在截至2019年6月30日的6个月里,嘉楠的总收入仅为2.888亿元人民币(合4210万美元),降幅为85.2%。

到了2019年,伴随着比特币10万元神话跌落,嘉楠矿机的毛利润率又一次被腰斩。

挖矿潮退烧,嘉楠需另寻出路。

此消彼长。嘉楠沿袭制造矿机的思路,拟量产适用于边缘计算服务器的勘智K210等系列ASIC芯片。按照目前能够找到的资料显示,这块指甲盖大小的芯片能够在定制版卡上流畅地跑人脸识别算法。

拼条命去搭的人工智能市场的首班车。嘉楠在招股书里不断强调勘智K210的各种优点,并提及另一款名为K510的芯片将于2020问世。当然,K系列芯片有没有人买单就是另一回事了,至少嘉楠是少量拥有完整制造ASIC经验的IC设计厂商之一。

为产品可靠性考虑,目前主流的视频、语音推理端芯片还仍围绕ARM、英伟达Xavier(SoC)、海思。这里提一下华为海思,虽然在业内,海思多款芯片被各路吐槽、贴吧论坛里流传着各路黑,但不管怎么说海思是目前能够唯一一家能覆盖视频处理、手机、显示器、机顶盒等基本生活家电的芯片厂,我们有理由相信,海思的产品更适合中国市场,并且上下游供应链成熟,稳定供货有底气。

定义上讲,寒武纪科技是全球第一个成功流片并拥有成熟产品的AI芯片公司,2016做起了推理端AI处理器IP和云端AI加速卡两条产品线。

2016年,寒武纪发布了首款10nm工艺的1A处理器(Cambricon-1A),当时这款芯片反响很大,特别是因为2016年,10nm工艺刚刚进入工业市场,台积电刚刚宣布能够支持10nm工艺,这家初创公司便向台积电下放了订单,并在2018流片成功。在芯片发布同时,寒武纪给出了完整配套开发环境:Cambricon NeuWare SDK。

2017年,华为麒麟970搭载寒武纪NPU上线。与华为合作的招牌成功为寒武纪带来巨额热钱,公司在2017、2018之间不足一年的时间里,依靠两次上亿元美金的投资,估值直接飙升至25亿美金。相比同时期成立的AI芯片设计商,寒武纪在还没有对等的实际收入前提下,已经在资本市场占有一席。

05 底层重建 or 拥抱全球分工?

一种关于未来趋势的说法是,技术领域将逐步走向两个平行系统,以方面多多少少倚靠美国,一方面完全摆脱美国。后者里面,台积电(TSMC)和ARM便是很好案例。

而一些AI细分领域,如智能语音,国内的全志、海思、Amlogic(晶晨半导体)等已处于领先地位。

然而,一项产业的建设一日建成的可能。以国产数据库为例,前不久,一家国产数据库厂商的高管表示,即便企业不用Hadoop一类软件,主流国产数据库的代码量还只是几千万行量级,Oracle几年前就达到了1亿行,追是可以追,但追上还要花“点”时间。

想想几年前阿里提出的“去IOE”化,实现难度并不是一家企业、集团能够赤手一搏的。国产芯替代的进程也注定不会顺风顺水。另外一些矛盾在于,企业为生存为利润会更愿拥抱全球分工。半导体产业的国产化,大量底层技术的起步无异于重建,投入与资本风险不能小觑。

所以,是从最底层开始重建一遍,还是继续拥抱全球分工?

如果以眼下世界芯片格局来看,中国大概率会从今年起,通过刺激资本,将技术流向转移到以芯片制造业为主导的产业推进。什么是供给侧改革?这便是。

历史上,每一代半导体新巨头和新兴地区的出现都伴随着终端迁移:PC市场成就了英特尔;移动市场成就了ARM、高通、三星、台积电;而在AIoT的普及趋势中,中国IC厂商很可能脱颖而出。眼下,中国已是AI公司、芯片公司创业和发展最旺盛的时期,而全球范围来看,中国目前已经是传统产业智能化需求最旺盛的市场。

2019可以说是国产半导体产业转折性的一年。截至发稿,中证全指半导体指数半年涨幅超98%,动态市盈率(TTM)超85。国联安半导体基金指数也已经在2019后半年与沪深300指数拉开明显差距。

眼下,以AI芯片为导向的半导体产业路线逐渐明晰,而背后的芯片代工及封测等工艺接收到订单需求也逐渐增多,或许在未来10年,我们可以看到一批在AI市场中幸存下来的独角兽,也或许可以亲眼目睹半导体基础技术的飞速发展。

国产半导体高速发展的同时,方案应用也越来越广。以下100个AIoT解决方案已经实现量产,可直接购买,这批案例的推出掀起新一轮应用热,其接到的订单有来自海尔、格力和研祥科技等一线大厂,也有来自小米和华为生态链伙伴,以及众多行业IoT客户。可以下载整本详细介绍的册子(PDF格式)查看、学习,甚至购买方案!!!(加包工微信联系:kuaibao52)

PC端下载链接:http://www.52solution.com/activity/casedownload3

手机端下载链接:http://m.52solution.com/activity/casedownload

案例目录

一、工业物联网

1、ROBUSYS R3000工业物联网系统

2、UWB-04防水型定位基站

3、ROBUSYS-M700 伺服电机控制系统

4、汽车电动门泵控制器

5、LORA智能组网灯控终端

6、Zigbee自组网数据控制终端

7、电子烟售货机行业解决方案

8、智能酒坛方案

9、4G工业路由器

10、工业网关

11、网口IO控制器

12、PLC云网关

13、NB-IOT数传终端

14、高通解决方案安卓主板 BN853TY

15、物联网4GDTU主板 BN406TY

16、DTU(GPRS)模块 BM208TY

17、1.6GSPS 8通道16位Pcie信号源卡

18、智能远程抄表系统

19、低功耗无线远传智能燃气表NB-IOT通讯传输控制模块

20、低功耗无线远传智能水表Lorawan自动传输控制板

21、物联网净水器方案

22、工业数据采集

23、UWB室内无线精确定位(5cm精度)

24、4G DTU

25、公益驿站智能柜设备

26、自助彩票机

二、电源与电机控制

27、3D打印机主板

28、步进电机驱动器

29、5W/10W无线充

30、共享充电宝解决方案

31、充电桩系统技术方案

32、雕刻机控制器

33、太阳能发电系统控制板

34、直流无刷电机驱动器

35、PLC控制板

36、BLDC驱动板

37、AC-DC数字电源

38、可编程一体化行业专用运动控制板

39、车灯驱动电源板

三、安防监控

40、7寸门禁闸机一体机

41、360全景

42、平板人证合一识别机

43、智能化养殖场物联网系统

44、景区公园智能监测解决方案

45、仓库|库房温湿度监控系统

46、水肥一体化物联网控制系

47、RFID模块方案定制

四、智能家居

48、身份证ID+NB公寓锁

49、智能家居网关

50、半自动智能锁

51、全自动智能锁

52、多功能智**关

53、wifi插座

54、离线语音识别方案

五、通信模块

55、LoRa网关

56、GPS智能定位器

57、3G工业级无线通信模块

58、双模导航定位模块TAU1103

59、多系统多频导航定位模块TAU1201/TAU1204

60、电力线载波LED照明控制模块

61、NB-IOT 模组N21

62、4G全网通模组N720

63、CC2640R2F BLE 4.2/5.0模块

64、低功耗Wi-Fi解决方案 RF-WM-3200

65、LORA模块

66、低功耗蓝牙模块 RS02AI

67、Realtek RTL8188 Wifi模块

六、人机交互

68、安卓一体机

69、人机交互触摸显示终端

70、IPC-M10R800-A3399C-行业平板

71、物联网小屏广告发布平台-桌美宝

72、13.3寸显示模组

73、炬芯S700核心板

74、炬芯S500核心板

75、全志A20核心板

76、NXP 四核 i.MX6Q车规级产品开发

77、NXP IMX8M开发板

78、NXP i.MX6核心板

七、工业APP

79、智能炒菜机一站式解决方案定制开发

80、自助售药柜一站式解决方案定制开发

81、智能垃圾桶/回收站方案开发

82、共享图书柜方案开发

83、共享洗车机解决方案

84、弹簧型自助售货机柜定制开发

85、共享寄存柜解决方案

86、智能售药机APP

87、智能垃圾桶小程序

88、数据可视化生产制造执行智能化实时管控系统

89、地铁票务

90、农产品溯源系统

91、智慧消防安全用电云平台

92、共享充电桩

93、消防卫士

八、传感器变送器

94、毫米波雷达传感器

95、高速采集卡

96、多功能电参数采集仪

97、超声波流量计

98、新一代土壤水分快速检测仪

99、倒车雷达控制板

100、汽车胎压监测控制板

欢迎加包工微信(kuaibao52)咨询!!!

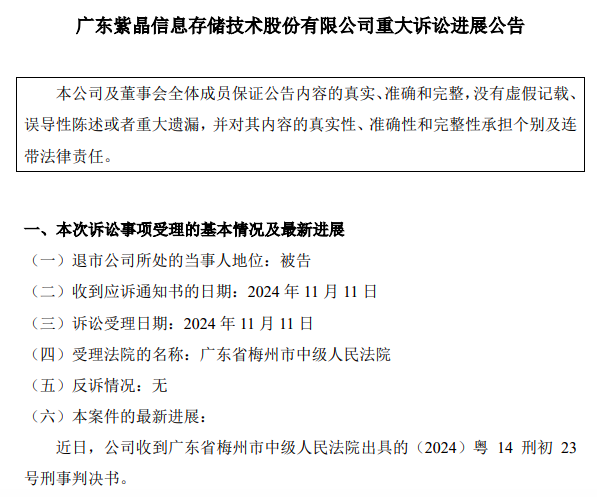

紫晶存储犯欺诈发行证券罪,判处罚金人民币3700万元;公司实际控制人郑穆、罗铁威及原财务总监李燕霞等10名核心管理人员,全部被判处有期徒刑,刑期最高达七年六个月。

近日,日产汽车和总部位于英国的自动驾驶初创公司Wayve签署协议,合作开发基于人工智能的驾驶辅助系统。

京东开启招聘存算一体芯片设计工程师计划,薪酬高达“40K-100K*20薪”

日本芯片制造商铠侠(Kioxia)计划于2026年在其岩手县晶圆厂开始生产新一代NAND闪存芯片。

一系列诉讼指控芯片制造商英特尔、AMD及德州仪器公司,未能有效阻止其技术被用于俄罗斯制造的武器。