发布时间:2021-12-16 阅读量:1099 来源: CINNO Research 发布人: 胖哥

近年来在地缘政治与大国科技战的大环境下,芯片被时常提起,因此引发起背后整个集成电路产业的热度迅速提升,当中光刻胶领域也迎来了特别关注。

光刻胶主要应用于显示面板、集成电路和半导体分立器件等细微图形加工作业,是光电显示和半导体领域的重要上游原材料,当中高端光刻胶是最典型的"卡脖子"关键半导体材料之一。

随着显示面板和晶圆产能的扩张,全球光刻胶需求量也在不断增加。据CINNO Research数据显示,以显示面板和半导体用正型光刻胶市场需求为例,至2025年全球显示面板及半导体正型光刻胶市场规模将实现年均复合增长率3.2%至57亿美金,光刻胶拥有良好的市场前景和广阔的发展空间。

2021年12月9日CINNO举办的在线直播研讨会「真芯话•全屏实力」“全球光刻胶巨头的核心竞争力”活动中,邀请到来自JSR(上海)电材DS营销部统括藤原考一、JSR(上海)技术总监皇甫俊,与CINNO Research首席分析师周华一起探讨光刻胶产业链的核心竞争力、中国发展商机和市场供给情况。

三年后OLED中国大陆产能第一

在显示产业,中国大陆在过去十年无疑是发展最成功的产业之一。以细分角度来看,目前中国大陆LCD液晶面板产能位居世界之首,其已经成为全球最大的面板生产基地。

根据CINNO Research统计数据显示,2020年中国大陆整体面板产能以53%的市场份额成为全球第一大面板生产基地。

CINNO Research首席分析师周华表示:“目前韩国的LCD产能在逐渐的退出市场,随着未来大陆的持续增产,加上日韩的逐步退出,2025年中国大陆面板产能将占据全球市场份额的76%。”

在OLED领域,目前市面上的主要供应商仍然是韩国的三星和LG,前者主要集中在手机行业的小尺寸,而后者主要集中在电视等中大尺寸市场。

随着京东方、TCL华星、维信诺、深天马等的OLED新产线投产,中国OLED面板产能也会超过韩国,居世界首位。“预计到2024年,中国大陆OLED面板产能会再次超过韩国,和LCD一样达到全球第一。那根据CINNO Research的数据来看,2024年中国大陆OLED面板产能大概会达到50%~60%左右。这也就意味着在未来的两三年里面,无论是LCD还是AMOLED,中国大陆都将成为全球最大的一个生产基地。”周华表示。

在近年来各类终端应用加持OLED技术的趋势下,各家的OLED面板产能稼动率也在不断提升,根据CINNO Research统计数据显示,国内OLED面板厂10月平均稼动率为64.9%,相比9月增长6.2个百分点。近来有消息称,2022年京东方向苹果iPhone供OLED屏数量将是2021年三倍的传闻,达到4000-5000万支OLED面板,在iPhone OLED供应中占比将会提升到20%。

中国大陆显示产业的迅猛发展,必然会让其上游原材料需求也会迅速加大。根据CINNO Research预测,2021年中国大陆整体面板用光刻胶需求量在4.8万吨,同比增长将达约16%。目前中国大陆市场九成以上的光刻胶用量仍为液晶面板生产所需,随着OLED产能规模的扩增,预计至2025年OLED光刻胶用量比重将增至约20%。

伴随着5G、AI与全球物联网的推进,各类芯片用量不断攀升,全球多个主要晶圆制造基地积极扩充产能。除了显示产业蓬勃发展外,中国大陆也正在与全球同步加速晶圆产能的扩建。

目前来看,中国大陆的晶圆产能与全球差距仍然比较大,不过近年中国大陆在积极投建新的晶圆厂,进行产能方面的扩充。根据CINNO Research统计数据显示,中国大陆在全球晶圆产能中占比约16%,与日本地区产能相当,略高于美国地区的3%。

从工艺节点来看,全球新增晶圆产能以20nm以下工艺节点为核心,包括了14nm以下的先进工艺节点。周华表示:“由于一些众所周知的原因,中国大陆受到了限制,尤其在先进工艺节点上。不过中国大陆的市场很大,对于成熟工艺的需求依然很大,因此中国大陆未来晶圆产能增加会在成熟工艺的占比较高。”

根据CINNO Research统计,2021年中国大陆晶圆厂中约有15%的产能配置在20nm以下工艺节点,全球其他地区的该比例约在54%。而至2025年,20nm以下工艺节点,中国大陆该比例将增长至约21%,全球比例会达到60%。

半导体晶圆产能的全球扩张,进而令其制造的关键材料光刻胶用量也会大增。目前整个半导体光刻胶市场大概是20亿美金左右。半导体光刻胶从它的一个波长来讲的话,大概可以分成包括G/I Line,然后还有KrF以及ArF,那最先进的就是我们的EUV光刻胶,那目前像3nm、5nm之类的一些先进工艺可能都需要用到EUV光刻胶。

目前整个半导体光刻胶里面,仍然是以KrF和ArF光刻胶为主。根据CINNO Research统计, 在全球市场中,ArF/ArFi光刻胶为最大采购金额的半导体用光刻胶产品,在2021年预计将占整体全球半导体光刻胶的过半采购额。

光刻胶的“新”应用

光刻胶在光刻工艺过程中,用作抗腐蚀涂层材料。半导体材料在表面加工时,若采用适当的有选择性的光刻胶,可在表面上得到所需要的相应图像。要想制造芯片(面板、PCB)等半导体元器件,除了我们常说的光刻机外,还需要光刻胶,它是半导体的关键一环。

光刻胶除了在传统半导体显影、腐蚀等工艺扮演重要角色外,其也开始在新的环节显露出应用前景。以无偏光片技术的应用为例,光刻胶中的低温OC和低温BM便成为了关键。

目前无偏光片技术名为Pol-less结构,也称为COE结构(Color filter On Encapsulation),当中的关键则是取代偏光片的那一层彩膜(Color Filter)和像素间隙的黑矩阵(BM,Black Matrix),两者属于光刻胶材料中的低温OC与低温BM。

JSR(上海)技术总监皇甫俊表示:“传统情况下,OLED屏需要把偏光片粘合一起,正常情况下偏光片厚度有几十微米,屏幕就会比较厚。因此可以利用低温OC材料替代偏光片,实现COE的结构,不但能够降低厚度,而且也有不俗的反射率。”

此外皇甫俊也提到,目前无偏光片结构AMOLED屏幕都是基于薄膜封装,所以需要采用低温光刻胶和低温加工工艺,这要求相关的材料具备良好的低温性能。无偏光片技术可以在相同的显示亮度下,屏幕功耗更低;或者在相同的功耗下,屏幕亮度更亮。此外,相比偏光片能够大幅降低屏幕的厚度,利于延长折叠屏的寿命,降低偏光片的使用成本。

时下流行的屏下摄像头结构已经逐渐有多款量产机型的上市,其实现有两大技术难点,一个是显示和透明要平衡;第二是怎么把前摄的拍照效果提升。

当然这两大难点要解决,基础还是需要解决透光性的问题。目前量产的柔性屏下摄像头均是利用黄PI膜来作为基板,未来的趋势是使用透明PI膜,以提升拍照效果。

透明PI膜在透光性方面是符合屏下摄像头的要求,可是它由于具有高敏感性,因此量产难度较高,良品率相对较低,而且其对于工艺的技术要求也是较为严苛的,因此在规模量产方面仍然存在挑战。

实际除了透明PI膜,光刻胶材料中也有替代者。皇甫俊介绍:“OLED中也有可用的平坦膜材料,名为PLN。相比传统的PI材料,它的透过率和平坦性有一定优势,此外它相对PI材料也更为薄,可以做到5微米以下。”

据皇甫俊表示,目前JSR已经在跟面板企业做这一类型应用的研究和样品打造,该OLED用平坦膜在透光率具有优势,而且材料本身生产制造过程更稳定,已具备量产性。

除却显示用光刻胶外,以JSR为代表的日本企业在半导体用光刻胶方面也是独步天下。从整体市场来看,日本企业在光刻胶市场占据七成以上份额,其中JSR社实现了光刻胶产品全覆盖,是全球光刻胶龙头厂商。

光刻胶的分辨率会随着光线频率的改变而不断变化,基本的演进路线是:g线(436nm)→i线(365nm)→KrF(248nm)→ArF(193nm)→F2(157nm)→EUV(<13.5nm)。ArF和EUV光刻胶是目前制造难度最高的,这也是14nm/7nm/5nm芯片制造过程中不可或缺的原材料。

JSR(上海)电材DS营销部统括藤原考一表示,JSR的光刻胶在全球先进的ArF、EUV市场具有较为领先的地位,不仅为中国市场带来14nm以下的先进技术,还有其他广泛工艺节点上具有优势性的技术。此外,JSR在KrF和I-line光刻胶方面也拥有较高的先进技术,可以支持全球市场的需求。

在谈到封装方面,藤原考一也介绍了JSR在封装用光刻胶方面的进展。目前先进封装已经朝着精细化的方向发展,其需要面对诸如密封,散热,绝缘等挑战,而且也需要更精密的光刻设备与相关的光刻胶材料。

以高密度扇出型封装技术为例,业界正在寻求突破1µm线宽/间距(line/space)限制,拥有这些关键尺寸(critical dimension,CD)的扇出型技术将提供更好的性能,但是要达到并突破1µm的壁垒,还面临着制造和成本的挑战。

藤原考一表示JSR正型封装用光刻胶在5µm厚度的膜上已经可以做到0.9µm线宽/间距,处于业界领先。目前行业上能掌握1µm线宽/间距的封装技术的公司很少,当中关键的材料和技术依然在日本公司手上。

扩大在华业务

随着中国大陆显示产业与半导体晶圆制造的不断发展,其上游材料的需求也是持续攀升。据皇甫俊表示,为了满足中国的面板行业,JSR有四个措施:

第一是将显示事业部从日本搬到上海;第二是在华增加分公司,覆盖中国华中、华北、华南和沿海地区,目的是紧靠中国的面板企业能够迅速应对客户需求;第三是把原来日本和韩国工厂制造的产品生产地移到中国的常熟工厂,能够缩短产品供应的时间;第三是强化中国面板企业的沟通速度,扩大上海实验室,增加LCD与OLED相关研发设备。

对于近一两年全球产业链遭受困难的情况,预估2022年的上游材料供应是否会有压力,藤原考一认为近年半导体产业链确实受到了一些冲击,要想完全恢复正常可能还需要2-3年的时间,不过对于中国市场,JSR仍然会有灵活有效的供应策略。

从JSR角度来,光刻胶产品的难点和核心在于其平坦性和感度。皇甫俊以显示用光刻胶为例,他表示屏下摄像头的应用会以PI膜基板为主,不过由于他透过率较低,而光刻胶材料具备平坦性和透光度两方面的优势。

目前中国有不少企业在加大材料开发的力度,“这给予了我们不少的压力,当然同时也会带给我们更大的先进技术开发的动力,令我们更努力开发更高性能、更适合产线的材料。当然以JSR立场来说,也非常欢迎友商的竞争。”皇甫俊表示。

藤原考一则认为JSR已经拥有几十年的材料开发经验和累积,通过良性竞争能够推动光刻胶产业持续发展,而中国材料企业必然也需要一步一脚印来进行研发,才能逐步把差距补上。

皇甫俊提到,目前JSR为了应对中国大陆市场的需求,不但把显示事业部搬到上海,而且也把部分材料放到国内常熟工厂生产。他表示JSR会逐渐与中国大陆一些上游原材料供应商进行洽谈合作,以应对市场的激烈竞争。

最后,藤原考一表示JSR在半导体是一个全产业的布局,从晶圆光刻胶到制造到封测,其提供一个Total Solution的解决方案,能够全链条解决企业的供应问题,获得更好的时间成本效率。

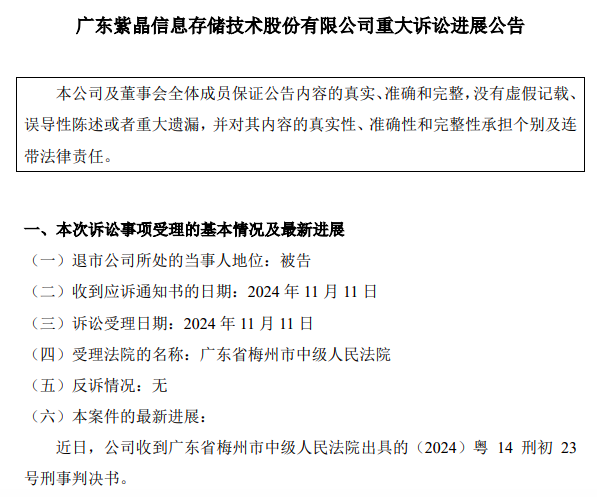

紫晶存储犯欺诈发行证券罪,判处罚金人民币3700万元;公司实际控制人郑穆、罗铁威及原财务总监李燕霞等10名核心管理人员,全部被判处有期徒刑,刑期最高达七年六个月。

近日,日产汽车和总部位于英国的自动驾驶初创公司Wayve签署协议,合作开发基于人工智能的驾驶辅助系统。

京东开启招聘存算一体芯片设计工程师计划,薪酬高达“40K-100K*20薪”

日本芯片制造商铠侠(Kioxia)计划于2026年在其岩手县晶圆厂开始生产新一代NAND闪存芯片。

一系列诉讼指控芯片制造商英特尔、AMD及德州仪器公司,未能有效阻止其技术被用于俄罗斯制造的武器。