发布时间:2019-06-12 阅读量:1918 来源: ITTBANK 发布人: Jude

从2010年到2018年,设计公司数量从582家增加到1698家,数量增长近3倍。国内芯片设计公司数量世界第一,总营收却只占全球芯片营收的13%左右。

在1698家芯片设计公司当中,50%的公司年销售额小于1000万人民币,达到843家;1000-5000万的公司数量占24%,合计为406家;而5000万-1亿的公司仅占14.19%,为241家;此外营收大于1亿的公司占比为12.25%,合计为208家。

近些年,中国在集成电路领域还是取得了显著的成绩,也诞生了很多优秀国内芯片公司,这些成功的芯片公司大部分成立于10年前,目标是取代国外低端芯片产品,通过巨大的价格差距切入市场,再不断迭代产品走向中高端。虽然很多领域差距依然巨大,但在低端芯片和某些领域已经可以做到自给自足。下面来看一张对比表:

存储器:国内外差距较大。

目前全球存储芯片主要有三类产品,根据销售额大小依次为:DRAM、NAND Flash 以及Nor Flash。

在内存和闪存领域中,IDM 厂韩国三星和海力士拥有绝对的优势,截止到2017年,在两大领域合计市场份额分别为75.7%和49.1%,中国厂商竞争空间极为有限,武汉长江存储试图发展 3D Nand Flash(闪存)的技术,但目前仅处于 32 层闪存样品阶段,而三星、英特尔等全球龙头企业已开始陆续量产 64 层闪存产品;在Nor flash 这个约为三四十亿美元的小市场中,兆易创新是世界主要参与厂家之一,其他主流供货厂家为台湾旺宏,美国Cypress,美国镁光,台湾华邦。

移动处理器:国内外差距相对较小。

紫光展锐、华为海思等在移动处理器方面已进入全球前列。

中央处理器(CPU) :追赶难度最大的高端芯片。

英特尔几乎垄断了全球市场,国内相关企业约有 3-5 家,但都没有实现商业量产,多仍然依靠申请科研项目经费和政府补贴维持运转。

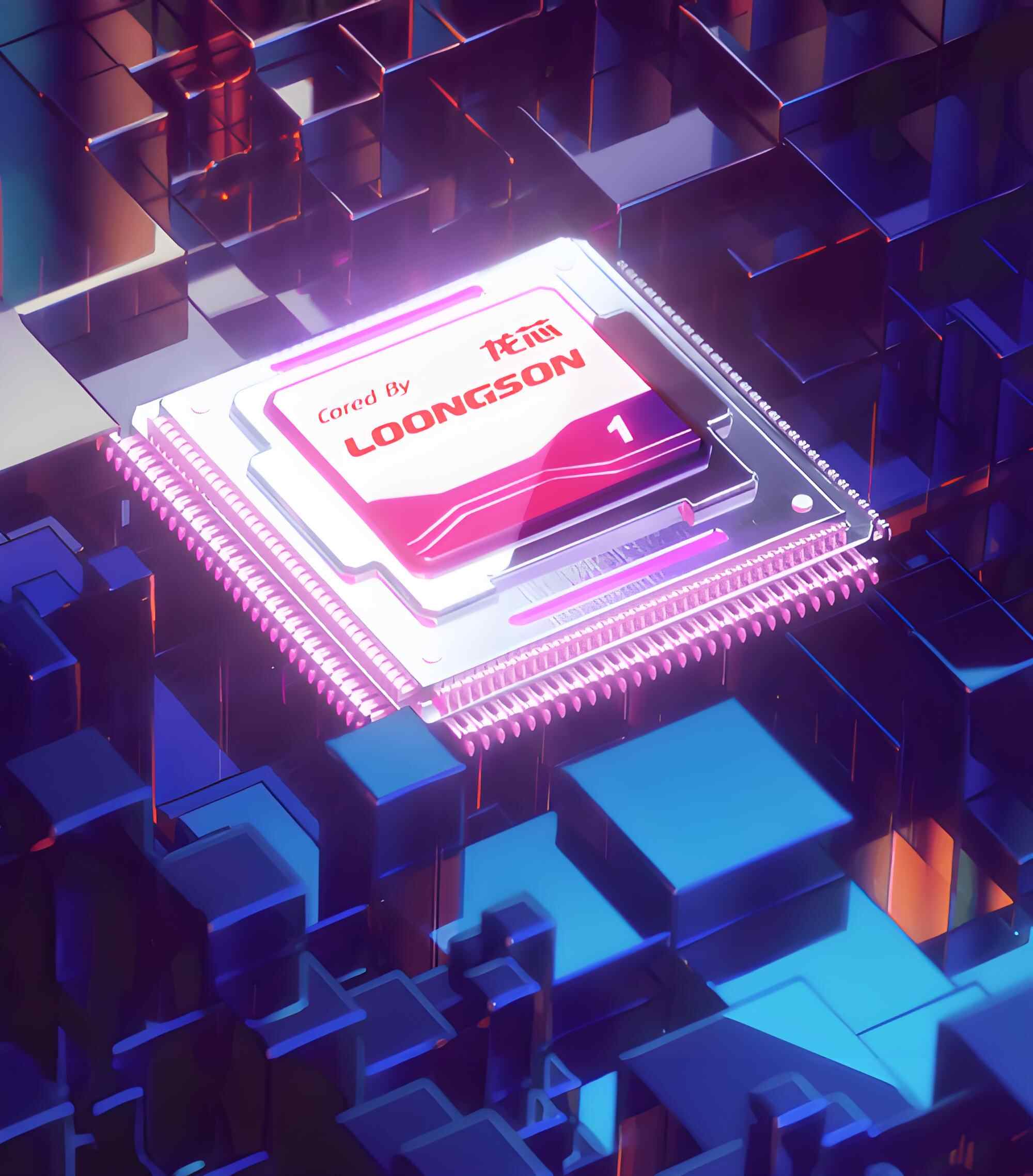

龙芯等国内 CPU 设计企业虽然能够做出 CPU 产品,而且在单一或部分指标上可能超越国外 CPU,但由于缺乏产业生态支撑,还无法与占主导地位的产品竞争。

从龙芯(MIPS架构),海光和兆芯(X86架构,从AMD和VIA取得授权),申威(购买DEC alpha架构),再加上一些交换芯片,arm架构的处理器,中国基本上能实现整个计算机和网络设备的全自主。

GPU:市场的产值虽然小,但是门槛极高。

GPU市场的产值虽然小,但是门槛极高,全球也就剩下AMD、NVIDIA两家能研发高性能GPU的厂商,不论技术、人才还是专利,对AN两家之外的公司都是严重的障碍。

至于国内,GPU就更差了,如果说国产CPU还能看到英特尔、AMD等领先厂商的背影,那么GPU方面可能别人领先在哪里都不确定。

DSP芯片:目前3家国际公司占据国际市场。

目前,世界上DSP芯片制造商主要有3家:德州仪器(TI)、模拟器件公司(ADI)和摩托罗拉(Motorola)公司,其中TI公司独占鳌头,占据绝大部分的国际市场份额,ADI和摩托罗拉公司也有一定市场。华睿、魂芯DSP芯片逐步打破国外垄断。

FPGA:国内外技术悬殊。

具有研发投入大,生命周期长,较难在短期聚集起经济效益,因此在国内公司层面发展较为缓慢,甚至有些领域是停滞的。

从现状看来,虽然国产FPGA厂商一直有加大投入,但随着Xilinx和Intel先后推出的大杀器之后,国内厂商与FPGA头部两家公司的差距其实正在进一步拉大。国外厂商已经在进一步加大系统整合和软件部署能力,但我们国产FPGA还主要集中在解决基础EDA软件工具和丰富产品线这两方面的工作。

EDA:国内外差距巨大。

EDA行业存在高度垄断,Synopsys、Cadence及Mentor这3家EDA公司垄断了国内芯片设计95%以上的市场,他们给客户提供完整的前后端技术解决方案。国产EDA工具在整个芯片设计的过程中贡献度几乎为零!

国产EDA与国外主流EDA工具相较,设计原理上并无差异,但软件性能却存在不小差距,主要表现在对先进技术和工艺支持不足,和国外先进EDA工具之间存在“代差”。

目前,在国家及地方政府大力支持集成电路产业发展的前提下,已拥有华大九天、广立微、芯禾科技、蓝海微、九同方微、博达微、概伦电子、珂晶达、创联智软等EDA企业,但大部分以点工具为主,缺乏全面支撑产业发展的能力,存在产品不够全、与先进工艺结合存在不足、人才不足等问题。

中国EDA的发展需要实现由“点”突破,向”线”、”面”发展。

模拟芯片:国内与国际差距明显,进口替代空间巨大。

从技术到规模,国内与国际差距明显,进口替代空间巨大。对于已实现技术突破的低端市场,考验的是销售能力;而对于未实现技术突破的高端产品市场,考验的是研发能力。

功率器件:欧美日厂商领先高端产品线,国内积极布局第三代半导体材料。

功率二极管:技术门槛较低,国内厂商具有竞争力;

硅基MOSFET&IGBT:国内厂商迎头赶上,进口替代正当时;

第三代半导体材料功率器件:国外技术领先,国内厂商处于布局阶段;

欧美日厂商三足鼎立。美国功率器件处于世界领先地位,拥有一批具有全球影响力的厂商,例如TI、Fairchild、Maxim、ADI、ONSemiconductor和Vishay 等厂商。欧洲拥有Infineon、ST 和NXP 三家全球半导体大厂。日本主要有Toshiba、Renesas、Rohm、Matsushita、Fuji Electric 等。中国台湾拥有富鼎先进、茂达、安茂、致新和沛亨等一批厂商。

中国大陆拥有吉林华微电子、苏州固锝电子、无锡华润华晶微电子、扬州扬杰电子等一批厂商。

CMOS:传统三强索尼、三星、豪威。

在各应用领域的主流产品中,绝大部分采用了三巨头的CMOS传感器。市场热门的手机都是采用索尼、三星与豪威科技(Omnivision,简称OV)的产品,这三家把持着大部分消费类电子领域CMOS传感器的市场份额。而在汽车和安防等行业应用领域,一般都是选用安森美,OV与索尼三家的产品。

与以上几家国际大厂相比,我国本土发展起来的CIS厂商在规模和技术上还存在一定的差距,且产品主要用于中低端消费类电子领域。

射频器件:高端市场基本被Skyworks、Qorvo和 博通3家垄断。

2018年,射频芯片市场150亿美元;高端市场基本被Skyworks、Qorvo和 博通3家垄断,高通也占一席之地。

射频器件的另一个关键元件——滤波器,国内外差距更大。SAW滤波器的历史比较悠久,目前主要是日本(如Murata、TDK)和美国(如Skyworks)厂商主导。我国原先一些基站SAW的IDM供应商,例如好达电子、中电科德清华莹等企业,近些年也积极扩产进军终端消费类市场。

同时,中国也有卓胜微、华远微电、开元通信、宜确等设计公司通过fabless模式切入SAW滤波器市场,并取得了不错的进展,据悉已经进入了不少主流手机的供应链。然而,在BAW领域,中国厂商还需要加紧追赶 。

射频芯片投入相对小,是很好的尝试点和突破口,性能提高是关键;国内射频芯片公司小而散,只有联手、整合,放弃内部低端市场的竞争,才有机会挑战国际巨头。

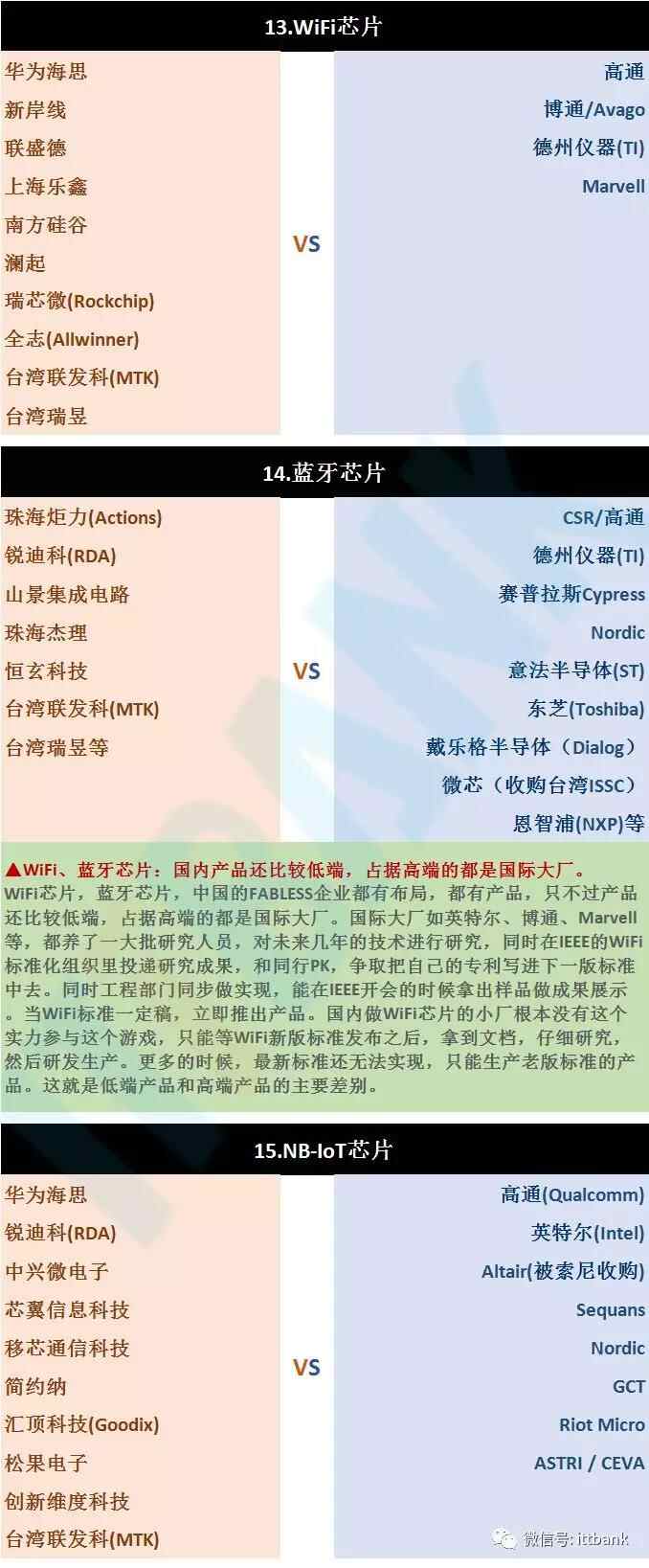

WiFi、蓝牙芯片:国内产品还比较低端,占据高端的都是国际大厂。

WiFi芯片,蓝牙芯片,中国的FABLESS企业都有布局,都有产品,只不过产品还比较低端,占据高端的都是国际大厂。

国际大厂如英特尔、博通、Marvell等,都养了一大批研究人员,对未来几年的技术进行研究,同时在IEEE的WiFi标准化组织里投递研究成果,和同行PK,争取把自己的专利写进下一版标准中去。同时工程部门同步做实现,能在IEEE开会的时候拿出样品做成果展示。当WiFi标准一定稿,立即推出产品。

国内做WiFi芯片的小厂根本没有这个实力参与这个游戏,只能等WiFi新版标准发布之后,拿到文档,仔细研究,然后研发生产。更多的时候,最新标准还无法实现,只能生产老版标准的产品。这就是低端产品和高端产品的主要差别。

激光雷达:国产没有话语权。

在该领域,国货几乎没有话语权。目前能上路的自动驾驶汽车中,凡涉及激光雷达者,使用的几乎都是美国Velodyne的产品,其激光雷达产品是行业标配,占八成以上市场份额。

光芯片:技术壁垒最高,国内亟待突破。

光芯片在光模块中成本占比30%-50%,高端产品中占比甚至能够达到50%-70%。国外大厂占据高端光芯片90%以上市场份额,可以说目前被美、日厂商垄断;国内光芯片厂商以10G 及以下产品为主,核心技术能力亟待突破。

半导体生产设备:低端制程实现国产替代,高端制程有待突破。

目前,我国半导体设备的现况是低端制程实现国产替代,高端制程有待突破,设备自给率低、需求缺口较大。关键设备技术壁垒高,美日技术领先。

高端电容电阻:日本做得最好。

电容和电阻是电子工业的黄金配角。中国是最大的基础电子元件市场,一年消耗的电阻和电容,数以万亿计。但最好的消费级电容和电阻,来自日本。电容市场一年200多亿美元,电阻也有百亿美元量级。

所谓高端的电容电阻,最重要的是同一个批次应该尽量一致。日本这方面做得最好,国内企业差距大。国内企业的产品多属于中低端,在工艺、材料、质量管控上,相对薄弱。

连接器:我国生产的连接器仍以中低端为主,高端需求还得不到满足。

我国生产的连接器主要以中低端为主,高端连机器占有率比较低,但需求增速较快。目前我国连接器发展正处于生产到创造的过渡时期,对高端连接器,特别是汽车、电信与数据通信、计算机及周边设备、工业、军工航空等领域需求巨大,使得高端连接器市场快速增长。

晶振:中高端产品对国外依赖性强,国产化替代必要性强。

高端晶振国外依赖性强,2016年全球晶振市场,国内企业占比只有6%左右。时频为国家经济命脉,非常核心,国产化替代必要性强。

操作系统:随时被“断粮”。

普通人看到中国IT业繁荣,认为技术差距不大,实则不然。3家美国公司垄断手机和个人电脑的操作系统。数据显示,2017年安卓系统市场占有率达85.9%,苹果IOS为14%。

其他系统仅有0.1%。这0.1%,基本也是美国的微软的Windows和黑莓。没有谷歌铺路,智能手机不会如此普及,而中国手机厂商免费利用安卓的代价,就是随时可能被“断粮”。

结语:我国企业在FABLESS设计行业的布局已经展开,发展也是非常之快。主要的问题是,仍然有一些空白点需要填补,已有的产品偏向低端,需要慢慢向高端拓展。

恩智浦宣布关闭其位于美国亚利桑那州钱德勒市的ECHO Fab晶圆厂

龙芯中科旗下GPGPU产品9A1000已完成流片并进入交付阶段

三星代工正与AMD就2纳米(SF2)工艺展开深度合作谈判,有望为其下一代Zen 6架构EPYC服务器处理器“Venice”进行代工生产服务。

由于订单需求暴涨,英伟达正在评估提高H200芯片的产能。

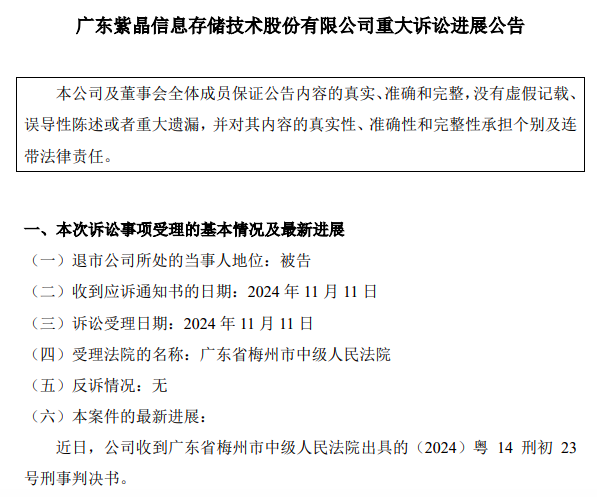

紫晶存储犯欺诈发行证券罪,判处罚金人民币3700万元;公司实际控制人郑穆、罗铁威及原财务总监李燕霞等10名核心管理人员,全部被判处有期徒刑,刑期最高达七年六个月。