发布时间:2023-04-7 阅读量:1063 来源: 我爱方案网整理 发布人: Aurora

由于需求放缓和供过于求,近几个季度 NAND 内存和固态硬盘的平均售价一直在下降。NAND闪存市场需求从去年下半年开始大幅度降价,库存压力大,厂商只能减产降价,减少投资和产能。NAND闪存价格已跌至底部,预计在今年下半年达成止跌。供需有望在今年下半年达到平衡,通过客户对服务器、个人电脑制造商、智能手机的订单。

新能源车及AI等新兴产业都有对存储的超高需求,比如训练AI需要海量的数据,自动驾驶等应用也会生成大量数据,这些都将推动NAND闪存市场发展。SK最新开发的300层堆叠第8代3D NAND闪存原型,容量、最大数据输速率、接口传输速率都有大幅度提升,高叠堆、低耗能高效率的NAND将在未来成为主流。在这次下跌的行情中,有些厂商并未大量减产,当市场复苏,他们有机会抢先占领市场。有行业专家认为,NAND闪存是比较典型的大宗商品,价格一方面由下游市场决定,另一方面也与原厂和代理商的库存相关。目前均价跌幅趋缓主要是前期跌幅过大,价格已经超出大部分厂商的承受范围,到达了底部区域,未来价格很难再有大幅下降。至于回暖,还是要看下游市场的走势和代理商的去库存情况而定。

与此同时,随着越来越多的应用程序采用 SSD,它们的单位销售额和美元销售额都有望增长。根据Yole Group的估计 (来自 StorageNewsletter),五年后,即 2028 年,SSD 收入将增至 670 亿美元 。

Yole声称,从长远来看,SSD 的整体市场规模预计将从 2022 年的 290 亿美元和 3.52 亿台增长到 2028 年的 670 亿美元和 4.72 亿台,2022 年至 2028 年的复合年增长率约为 15%。

来源:StorageNewsletter

在 2022 年售出的 3.52 亿个 SSD 中,大约 5500 万个是企业级硬盘,其余是客户端 SSD。2022年企业级SSD出货量以PCIe SSD为主,约占55%或3000万台。预计到 2028 年,这一数字将增加到约 71% 或 7900 万个。PCIe 客户端 SSD 的份额预计将从 2021 年的约 85% 增加到 2028 年的约 96%,分别为 2.52 亿个和 3.47 亿个。

企业驱动器也将比他们的客户兄弟更快地采用新的 PCIe 接口。Yole 认为,虽然 69% 的企业级 SSD 将在 2028 年使用 PCIe 5.0 总线,但当年只有 12% 的客户端驱动器会使用该接口。至于 PCIe 6.0 SSD,预计到 2028 年它们将占据数据中心驱动器市场的 16%,但它们在客户端 SSD 市场上的份额将微乎其微,仅为 3%。

来源:StorageNewsletter

SSD 销售额同比下降 14%,从 2021 年的 340 亿美元降至 2022 年的 290 亿美元;就单位而言,这相当于约 3.52 亿台,低于 2021 年的 4 亿多台。但 Yole Group 认为,这种急剧下降是一次性事件。同时,由于库存持续缓慢消耗和经济疲软,导致供应严重过剩,该公司并未努力提供或多或少准确的 2023 年美元或单位销售前景。

并非所有 SSD 供应商都将平等地从市场增长中获利。客户端 SSD 产品在未来几年将经历疲软的需求(根据 Yole 的说法),而根据 Yole 的说法,企业 SSD 的增长将受到数据中心领域“高级工作负载的低延迟存储需求”的推动。这家市场研究公司没有透露这意味着哪些工作负载,尽管低延迟固态存储应用程序对于生成 AI 等流行应用程序至关重要。

Yole Group 指出,有两种类型的 SSD 供应商:NAND 集成设备制造商 (IDM),他们自己生产内存,开发自己的 NAND 控制器,并生产自己的驱动器,以及购买闪存的第三方 SSD 制造商(在NAND 晶圆或芯片的形式)来自 IDM 和来自第三方的控制器来构建他们的驱动器。同时,这两种类型的 SSD 生产商都倾向于从 Silicon Motion、Phison 和 Marvell 等公司购买控制器。云数据中心的大型运营商经常开发自己的存储设备,但他们仍然从第三方购买内存和控制器。

到 2022 年,三星、铠侠、西部数据、美光、SK 海力士和 Solidigm 等大型 IDM 控制了整个 SSD 市场的 82% 的份额。相比之下,金士顿、希捷和 Adata 等第三方 SSD 制造商仅控制了 18%。

存储行业的每一轮市场大跌往往都会伴随一次行业格局的调整。2019年前6大NAND厂商,三星市占超过三成,东芝约二成,西部数据与美光各约13%~15%,SK海力士约一成,英特尔约7%。此后,东芝、英特尔先后淡出市场,NAND行业的市场占率也在进一步集中。这次SSD的态势,后续对市场变化的影响我们拭目以待。

关于我爱方案网

我爱方案网是一个电子方案开发供应链平台,提供从找方案到研发采购的全链条服务。找方案,上我爱方案网!在方案超市找到合适的方案就可以直接买,没有找到就到快包定制开发。我爱方案网积累了一大批方案商和企业开发资源,能提供标准的模块和核心板以及定制开发服务,按要求交付PCBA、整机产品、软件或IoT系统。更多信息,敬请访问http://www.52solution.com

推荐阅读

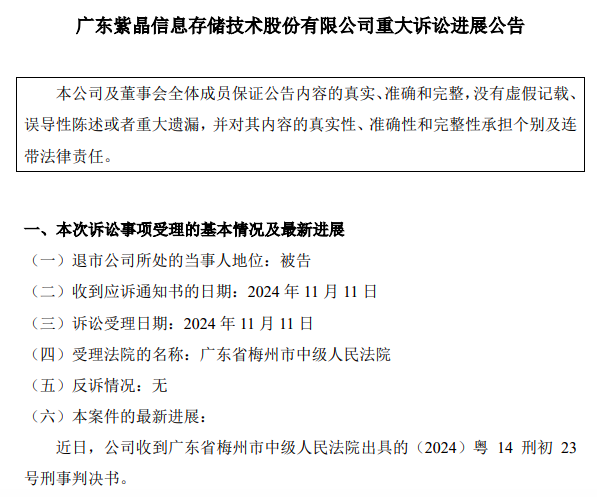

紫晶存储犯欺诈发行证券罪,判处罚金人民币3700万元;公司实际控制人郑穆、罗铁威及原财务总监李燕霞等10名核心管理人员,全部被判处有期徒刑,刑期最高达七年六个月。

近日,日产汽车和总部位于英国的自动驾驶初创公司Wayve签署协议,合作开发基于人工智能的驾驶辅助系统。

京东开启招聘存算一体芯片设计工程师计划,薪酬高达“40K-100K*20薪”

日本芯片制造商铠侠(Kioxia)计划于2026年在其岩手县晶圆厂开始生产新一代NAND闪存芯片。

一系列诉讼指控芯片制造商英特尔、AMD及德州仪器公司,未能有效阻止其技术被用于俄罗斯制造的武器。