发布时间:2025-07-17 阅读量:1467 来源: 我爱方案网 作者: wenwei

【导读】随着全球存储产业链产能调控深化,2025年下半年NAND Flash市场正式进入上行周期。据集邦咨询、TrendForce等机构监测数据显示,第三季度全品类NAND Flash合约价涨幅已突破预期阈值。其中256Gb-512Gb中低密度芯片价格环比上涨15%-18%,而1Tb以上高容量产品受企业级长协订单缓冲,涨幅维持在5%-8%区间。此番价格跃升标志着行业历时两年的下行周期终结,供给侧改革成效显著。

产能收缩成核心推手,原厂策略性调整见效

自2024年Q3起,美光、铠侠西部数据联盟(原SanDisk母公司)等头部厂商启动史上最大规模产能削减。美光日本广岛厂NAND晶圆投片量缩减40%,西部数据四日市工厂产能利用率降至65%,直接导致晶圆级供给缺口扩大。值得注意的是,512Gb以下规格因长期处于价格倒挂状态(成本线约2.3美元/片),成为产能出清首要目标。当前256Gb TLC晶圆现货价跳涨至2.78美元,较年内低点反弹32%,印证供给侧收缩已传导至交易端。

技术迭代与需求韧性构筑涨价多维支撑

除产能调控外,三大结构性因素强化涨价动能:

1. 制程迁移引发产能虹吸:原厂加速向232层以上QLC/PLC技术转进,导致传统96层TLC晶圆月产能减少逾12万片;

2. 泛终端需求刚性显现:中低容量芯片在智能手机(eMMC 5.1)、工业嵌入式系统、车规级存储卡等领域渗透率超75%,Q3季单物联网设备采购量同比增23%;

3. 库存机制差异放大波动:消费级产品现货市场库存周转天数仅45天(企业级SSD约120天),渠道商补库存行为加速价格传导。

产业影响:供应链博弈进入新阶段

尽管涨价改善原厂毛利率(预估NAND业务Q3扭亏),但下游终端厂商面临三重压力:

● 成本控制挑战:512GB SSD模组物料成本增加3-5美元,压缩笔记本/OEM厂商利润空间;

● 备货策略重构:头部手机品牌将安全库存周期从6周延长至10周;

● 供应韧性考验:工控与车规领域启动第二供应商认证,三星、长江存储获新订单份额提升。

行业分析师指出,当前供需紧张态势或延续至2026年Q1。随着铠侠三重县新厂量产延期及QLC良率爬坡放缓,NAND市场正在形成“高密度技术升级+成熟制程紧缺”的双轨发展格局,价格中枢有望持续上移。

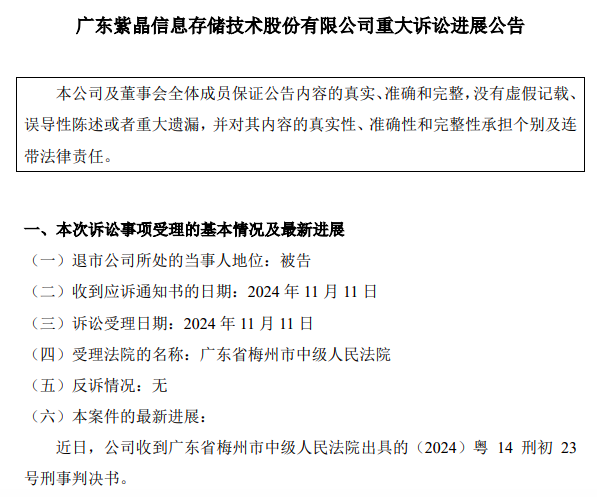

紫晶存储犯欺诈发行证券罪,判处罚金人民币3700万元;公司实际控制人郑穆、罗铁威及原财务总监李燕霞等10名核心管理人员,全部被判处有期徒刑,刑期最高达七年六个月。

近日,日产汽车和总部位于英国的自动驾驶初创公司Wayve签署协议,合作开发基于人工智能的驾驶辅助系统。

京东开启招聘存算一体芯片设计工程师计划,薪酬高达“40K-100K*20薪”

日本芯片制造商铠侠(Kioxia)计划于2026年在其岩手县晶圆厂开始生产新一代NAND闪存芯片。

一系列诉讼指控芯片制造商英特尔、AMD及德州仪器公司,未能有效阻止其技术被用于俄罗斯制造的武器。