发布时间:2025-07-23 阅读量:1847 来源: 我爱方案网 作者: wenwei

【导读】日本三菱瓦斯化学近期公告显示,其高端BT树脂材料(NS/NSF系列)交付周期已延长至16-20周,较常规周期翻倍。作为全球市场份额超50%的BT材料龙头,该公司产品广泛应用于英伟达GPU、苹果A系列芯片的核心封装环节。短缺主因在于Low CTE玻纤布供应不足及AI硬件订单激增,普通规格材料交期亦延长至4-6周。

上游原材料价格飙升触发连锁反应

日本旭化成、日东纺等玻纤布巨头面临严峻产能压力。据大和证券分析,当前玻璃纤维市场供需缺口超20%,驱动电子材料全线上涨:基础型号电子布年内涨幅达15%,高端Low-Dk材料价格突破35万元/吨。日东纺与住友化学宣布8月起实施全面提价,封装环节成本压力持续加剧。

AI需求爆发加剧产能结构性矛盾

NVIDIA、AMD等企业的集中采购,叠加CoWoS先进封装产能扩张,导致BT材料产线资源紧张。值得注意的是,ABF载板原料与部分BT材料共享生产设备,产能冲突已迫使群联等控制芯片商转向台积电寻求产能支援。在AI服务器及800G交换器需求驱动下,ABF载板产能利用率回升至80%,市场报价进入上升通道。

供应链危机引发产业格局重构

当前供应短缺形成典型传导链条:

1. 原料端:Low CTE玻纤布产能受限(交期>12周)

2. 基板端:BT/ABF载板交期延长至22周

3. 封测端:存储产品交付延迟,封装厂启动价格调整 供应商优先保障AI服务器与HPC芯片产能,消费电子等成熟制程领域遭受挤压。

国产替代进程加速突破技术壁垒

中国企业在关键材料领域取得实质性进展:

● 高性能玻纤:中材科技低膨胀纱线(CTE≤3.0ppm/℃)通过验证;宏和科技16μm极薄布获苹果/英伟达认证

● ABF载板:兴森科技通过10家客户验厂,深南电路实现16层FC-BGA量产 产能建设同步提速,预计2025年国产ABF载板市占率将达15%,对应全球1100亿元市场规模。

产业机遇与挑战并存

虽然国产化替代势头强劲,但核心材料如ABF积层膜仍依赖日本味之素供应,2030年前国产化率预计不足10%。同时需警惕产能扩张导致的供需失衡风险,以及20层以上超高多层载板的良率瓶颈。在政策支持与市场需求双重驱动下,中国半导体材料产业正从技术替代向全球竞争阶段跃迁。

内存巨头SK海力士近日通知客户,新年之后DDR5内存颗粒价格将执行新一轮大幅调升,涨幅预计达40%。

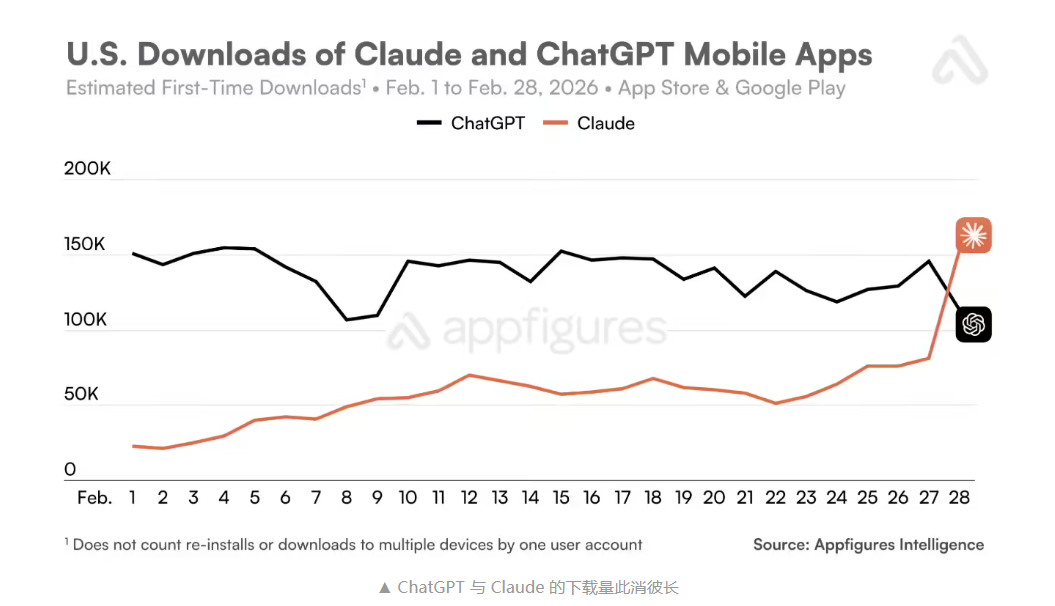

OpenAI 与美国国防部达成的 AI 合作引发了众怒。ChatGPT 在美国的卸载量暴增,大量用户给出 1 星评价。

高塔半导体(Tower Semiconductor)部分客户近期启动转单,其成熟制程产能已成为市场抢手资源。

紫光同芯首次公开展示了融合地面与卫星网络鉴权能力的新一代eSIM芯片THC9E。

瑞萨电子集团于3月2日宣布任命刘芳(Yvonne Liu)出任集团副总裁兼瑞萨电子中国总裁,该任命自2026年3月1日起生效。